インボイス制度がはじまる

世間におけるインボイス制度の評判

2023年(令和5年)10月より施行される適格請求書等保存方式、通称インボイス制度。免税業者や個人事業主の方が「税金を多く払わされる」「仕事がなくなる」という否定的な声が上がっています。

かくいう私も、売上金を積極的に研究や物資に投資をする生活が続いており、非課税になるよう調整してきた免税・非課税事業者です。長らく非課税の生活をして分かったことがあります。売上と経費が同額程度なので、

どう足掻いてもお金持ちになれない!

…当たり前ですよね、売上金を使っちゃってるんですもの(笑)

そんなこんなで、制度開始を機に課税事業者への転換を図っています。

そう、がっつり当事者です。

課税事業者になるつもりではいる。でもやっぱり、インボイスは改悪な制度だという意見も気になってしまう気質。

というわけで、普段お世話になっている法人会経由で、税務署の方に事業者の立場になっていただいて、いろいろ教えていただきました。

インボイス制度とはそもそもどんなものなのか、そして課税事業者に転向するかどうかの判断基準、制度実施までに行うことについて共有していきたいと思います。

課税事業者になるかどうかは、次の点を考えるといいと思います。

- 事業規模はどうする?→免税事業者のままでは利益の限界があること

- 実際にいくら納める?→売上金の消費税を全て納めるわけではないよ

- インボイスが必要な取引先は?→取引先に聞いてみよう

インボイス制度で何が起こる?

現在、売り買いを行うとき、本体価格に消費税を10%(軽減税の場合は8%)が加算されています。物を買うときは販売者に消費税を支払い、物を売るときは購入者から消費税を受け取ります。これは課税事業者でも免税事業者でも徴収を行います。(後述:消費税の仕組み)

売り買いの際、請求書や領収書の収受を行い、帳簿とともに納税する消費税の計算に使用されます。(後述:仕入税額控除)

請求書には、税率ごとに合計した価格が表示されています

そして決算時に、課税事業者は消費税を納める/免税事業者は自身の売上として計上する…というのが、現在行われている経理の大まかな内容だと思います。

仕入税額控除を受けるには、請求書と帳簿が必要になります

さて、問題はここからです。売り買いの際に発行される請求書(区分記載請求書)が、令和5年10月よりインボイスになります。課税事業者は、仕入や経費にかかる消費税を把握するため、従来の請求書同様にインボイスを取得します。このインボイスを取得できないと、税金の控除に必要な条件「請求書(インボイス)と帳簿の保存」が成立しなくなります。

ここが分かれ目!

課税事業者は、インボイスを発行できる

免税事業者は、インボイスを発行できない

課税事業者は、免税事業者から購入すると、税金の控除が受けられず、税金を多く払うことになります。だったら、インボイスを発行できる課税事業者から購入しようとなる。

免税事業者からしてみれば、取引がなくなるか、課税事業者として売上の消費税を納税しなければならなくなる。

そりゃあ、この解釈ならインボイス制度の反対運動が起こってもしょうがないですね。

じゃあなぜ、インボイス制度なんて実施しようとしているのでしょうか。

そして、免税事業者の方はどうすればいいのでしょうか。

消費税に関する基礎知識

今回のインボイス制度を正しく理解するために、消費税に関する基本的な知識をいくつかご紹介します。

消費税制度

まず、消費税制度についてです。

消費税は、物を購入する際にかかる税金で、購入者(消費者)が負担します。購入者が負担するということは、販売者に本体価格を、国に本体価格に定められた税率の金額(10%や8%)を払う形になります。1※消費者が負担する義務を負うため、免税事業者には消費税を払わなくていいということはありません。

しかし、そうすると購入者が2ヶ所にバラバラに払うことになり、大変なことになってしまいます。

そこで販売者が、購入者が国に納める税金を購入金と一緒に預かり、決算時に国に納めるという形式がとられています。

購入者が直接国に払わず、販売者を通じて払うことになるため、間接税という扱いになります。

消費税は購入者の義務で、販売者が国に代わって一時的に預かります

課税事業者と免税事業者の区別

次に、誰が課税事業者で誰が免税事業者かの判別についてです。

ざっくり言うと、個人は前々年、法人は前々年度の課税売上が1000万円を超えると課税事業者になり、それまでは免税事業者になります。

免税事業者はその名の通り、消費税の納付を免除されます。免除されて免税事業者の懐に入るお金のことを益税といいます。

ただし、払い過ぎた消費税の還付などの権利はありません。これは納税の義務を行っている課税事業者にのみ与えられる権利です。2免税事業者は、【納税の義務と還付の権利】を放棄しているというイメージです。納税していないのに、還付しろっていうのはおかしいですからね!

仕入税額控除

次に仕入税額控除です。

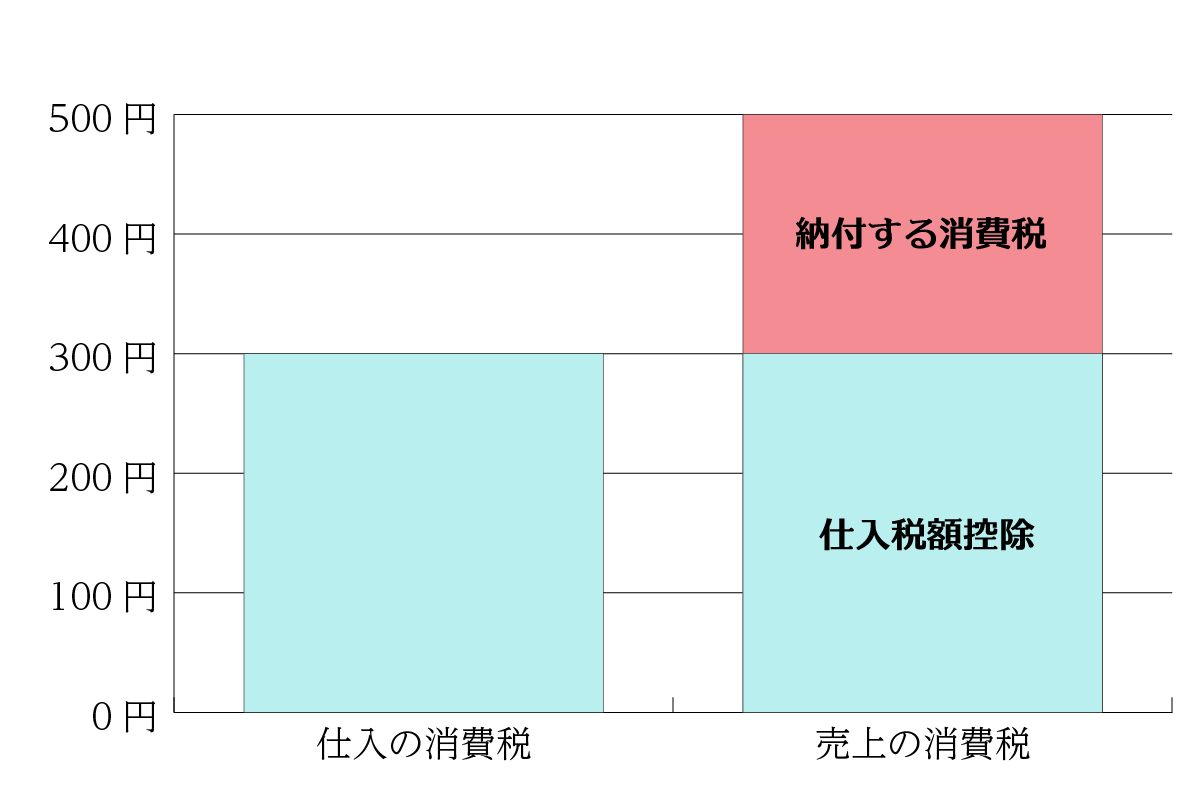

課税業者は、【売上の消費税】から【仕入れや経費にかかった消費税】を引いた金額を申告して納付します。差し引く計算のことを仕入税額控除といいます。

仕入税額控除の実例

例 3000円(税別)で仕入れたものを5000円(税別)で販売した場合

売上の消費税(10%)の500円 ー 仕入の消費税(10%)の300円 = 200円

仕入の消費税分を引くことを仕入税額控除といい、実際に納める金額は200円になります。

売上の消費税を丸々納めると思っている方も多いように感じます。売上の消費税から仕入れや経費にかかった消費税を引くのがポイントです。

簡易課税制度

売上の総額から経費の総額を引くのが邪魔くさい!っていう課税事業者のために、簡易課税制度というものがあります、

売上金額に対して、業種ごとに決められた割合(=みなし仕入率)を固定で納めるというものです。一般的に、利益率が高いものほど、消費税を多く払うようになっています。

主な業種ごとのみなし仕入率

- 卸売業:90%

- 小売業:80%

- 製造業:70%

- 飲食業:60%

- サービス業:50%

- 不動産業:40%

納付する税額 = 売上の消費税額 ー (売上の消費税額×みなし仕入率)

つまり、物を売るお仕事は、売上の消費税の20%を納付します。

サービス業だと売上の消費税の50%の納付です。

以上、ここまでが、今回のインボイス制度を正しく理解する上で必要な基礎知識になります。

インボイス制度の概要

では、実際にインボイス制度がどのようなものかを見ていきます。

制度を導入せざるを得なくなった背景

これまでの仕入税額控除では対応しきれなくなった理由は、軽減税率の導入です。どれが8%でどれが10%かを明記しなければ、経理がぐちゃぐちゃになってしまいますし、申告の間違いも起こりやすくなってしまいます。

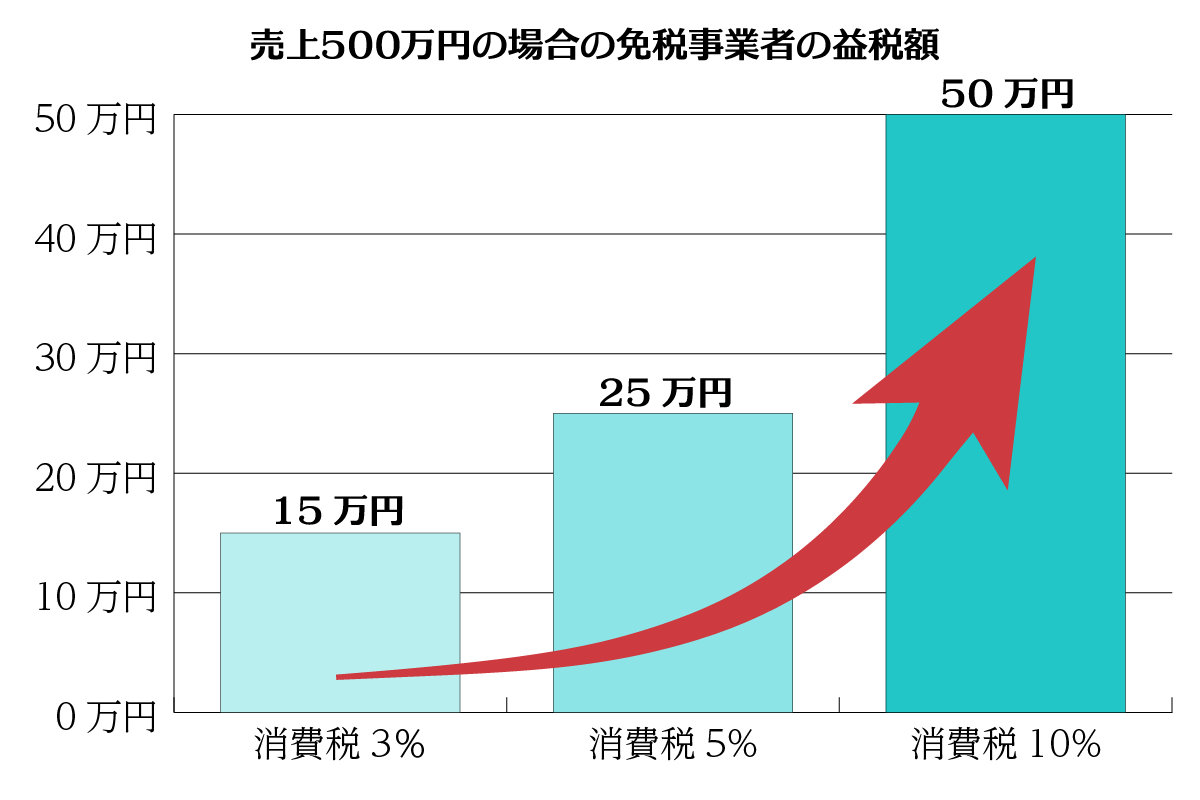

そこで、請求書や領収書に8%の税額と10%の税額を分かるようにする必要がありました。

また、消費税率が上がることで、益税額(免税事業者が国に納めず懐に納めている金額)がどんどん膨らんでいます。3益税については、消費税制度が導入された平成元年の時点で、免税事業者を採択することで発生することは分かっていたようです。しかし、法整備が間に合わず、そのままズルズルと今に至ったようです。

消費税が上がるほど、益税は増えます

以上2点、税率の明確な表記と膨らみ過ぎた益税の是正のために、今回のインボイス制度が採用されることになったようです。

インボイス制度導入後の取引の変化

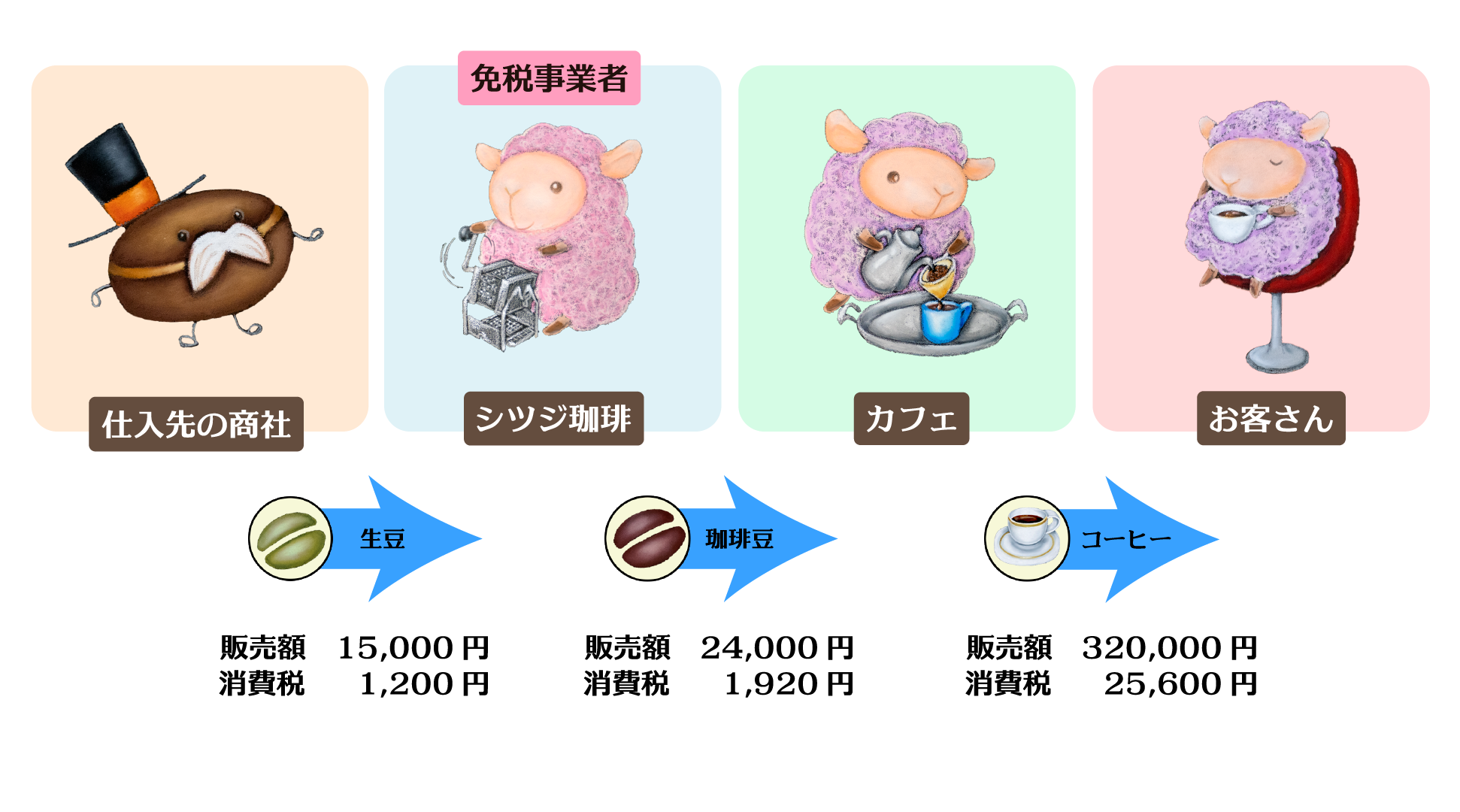

実際の取引事例として、私が運営しているシツジ珈琲の事例を挙げてみます。なお、コーヒー豆は食品ですので、税率は8%です。まずは、今現在の取引です。

- ① 生豆の仕入

- 生豆を買い付けている商社より、生豆を10kg仕入れます。

仕入額 1,500円/kg × 10kg = 15,000円 (消費税 1,200円)→合計 16,200円 - ② カフェにコーヒー豆を納品

- 生豆を焙煎してコーヒー豆にし、カフェに納品します。なお、生豆を焙煎すると重さが8割程度になるので、10kgの生豆で製造できるコーヒー豆は8kg程度です。

販売額 3,000円/kg × 8kg = 24,000円(消費税 1,920円)→合計 25,920円 - ③ カフェがお客さんにコーヒーを提供

- コーヒー1杯に使用する豆を10gとすると、800杯のコーヒーが提供できます。コーヒー1杯は400円です。

400円 × 800杯 =320,000円(消費税 25,600円)→合計 345,600円

※なお、商社とカフェは課税事業者、シツジ珈琲は免税事業者です。

これらの取引で行われる消費税の納税は、次のようになります。

消費者が支払った消費税 25,600円

- 商社が納める消費税

- 1,200円 -①

- シツジ珈琲が納める消費税

- 1,920円 ー 1,200円(仕入税額控除) = 720円 -②

- カフェが納める消費税

- 25,600円 ー 1,920円(仕入税額控除) = 23,680円 -③

① 1,200円 + ② 720円 + ③ 23,680円 = 25,600円(=消費者が支払った消費税)

国に納付される消費税

- 商社 1,200円

- シツジ珈琲 0円

- カフェ 23,680円

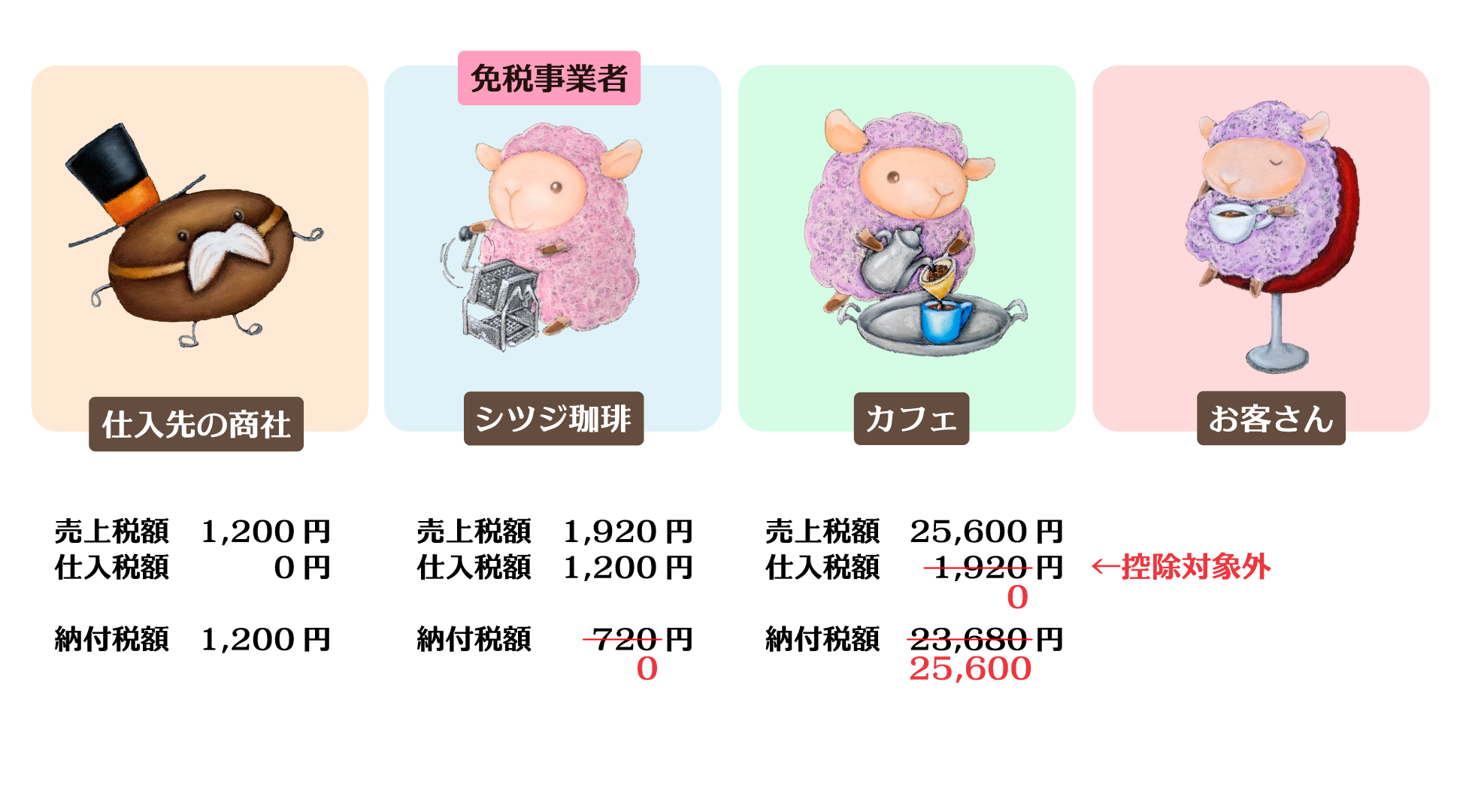

次に、インボイスが導入され、シツジ珈琲が免税事業者のままの場合の消費税の納税です。

消費者が支払った消費税 25,600円

- 商社が納める消費税

- 1,200円 -①

- シツジ珈琲が納める消費税

- 1,920円 ー 1,200円(仕入税額控除) = 720円 -②

- カフェが納める消費税

- 25,600円 ー 0円(仕入税額控除) = 25,600円 -③

国に納付される消費税

- 商社 1,200円

- シツジ珈琲 0円

- カフェ 25,600円

免税事業者であるシツジ珈琲からの仕入の消費税が控除されず、カフェは売上の消費税を全額支払う羽目になります。

カフェ側としては、同様のコーヒーを販売している課税事業者の焙煎所へ仕入れを切り換えるか、インボイスが発行できずに控除できない消費税分程度の値下げ交渉を行うのは必然といえます。

一応、インボイス制度が施行された瞬間から、免税事業者との取引で仕入税額控除がいきなり全額カットされるわけではありません。

最初の3年は80%控除、残りの3年は50%控除、6年後に全額カットです。上記の事例でカフェが納付する消費税は、最初の3年間は1,536円が控除されて24,064円、4〜6年後は960円が控除されて24,640円、以降は25,600円になります。

インボイスが不要になる例

例外として、もしもカフェが 簡易課税制度を採用している場合、カフェが納税する消費税額は、25,600円 ー (25,600円 × みなし仕入率 60%) =10,240円となります。

この場合、取引先が課税事業者であっても、簡易課税制度を採用されていればインボイスは不要になります。

つまり、シツジ珈琲は課税事業者でなくても問題ないということになります。

免税事業者の今後の対応

免税事業者が、インボイス制度が施行される令和5年10月までに取りたい行動をまとめてみました。

取引先がインボイスを必要か聞いてみる

自分の取引先の事業形態を確認します。確認自体は非常にシンプルです。

- 課税事業者か免税事業者かを伺う

- 課税事業者の場合、簡易課税制度を採用しているかを伺う

- 採用していない場合、インボイスを発行しない場合どうしたいかを伺う

① ②を伺うことで、取引先がインボイスを必要としているかどうかが判明します。

③を伺う理由ですが、インボイス制度で最も損をするリスクを伴うのは、仕事がなくなったり値下げ交渉をされる免税事業者ではなく、免税事業者と取引をして仕入れ税額控除を受けられない課税事業者です。控除されていた金額を丸々納めることになるわけですからね。

順番でいうと、最もリスクを背負っているところへのケアが最優先です。だから、③でどうしたいかを伺うのが、商売人としての気遣いではないかと思うのです。

免税事業者と多く取引をしている事業者がインボイスに反対するのは分かります。が、免税事業者が消費税を払わないといけなくなるから反対するのは、ちょっと違う気がしなくもないですね。

帳簿をこまめにつけて税抜処理方式に挑戦する

私がNPO法人を立ち上げて2期目までのお話です。領収書をひたすら溜めて、決算時に1年分を複式簿記でひたすら入力するという方法で行っていました。

3月の確定申告の締切が近づいてきた頃になると「あぁ〜、確定申告やらなきゃ!」って言っている人は、同じような感じではないでしょうか?(笑)

領収書が何百枚とあると…大変ですよね(笑)

12月〆の個人の決算を行い、3月〆のNPO法人の決算で1年分の決算を行い…ってやっていると、とてもじゃないですが仕事にならない。

懲りた私は、毎週日曜日に帳簿をつけるようにしました。本当は毎日やりたいところですが、ネットバンキングで取引名目がわからない項目が少しあるので、1週間くらいが最も効率がいいような気がしています。

毎週つけることで、今どのくらい収益があって、今後の支払い金額を除けば、この備品を購入できるな…といった具合に分かりやすく計算できるようになりましたし、何よりも毎年ヒーヒー溜め込んでいたストレスがなくなったのは大きいです。

さて、帳簿をつける習慣がついたら、税抜処理方式で入力する習慣がつけばいいのかなと思います。最初のうちは、1つの取引で1行増えるので、やや手間がかかるように感じるかもしれません。

しかし、それでも記帳した方がいいと思う理由は、自分が提供している商品・サービスの本体価格が正式に分かるからです。消費税って、本体価格じゃないですからね。あくまで、事業が大きくなったら国に納める預かり金なので、本体価格として錯覚すること自体、事業を大きくしていく弊害に繋がりかねないと感じるのは大袈裟でしょうか。

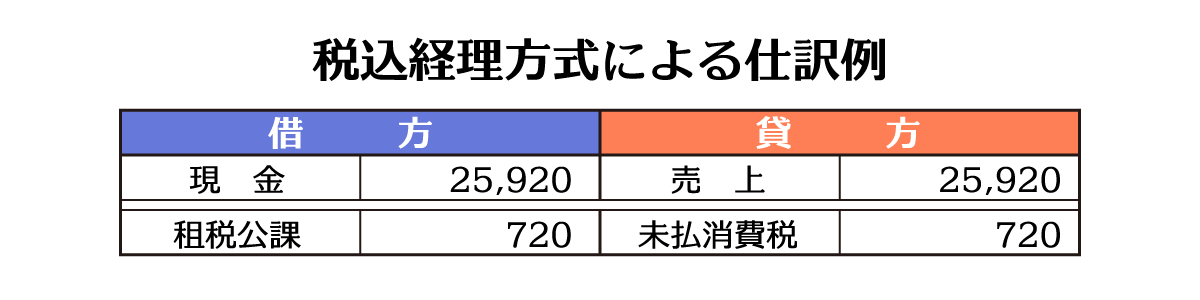

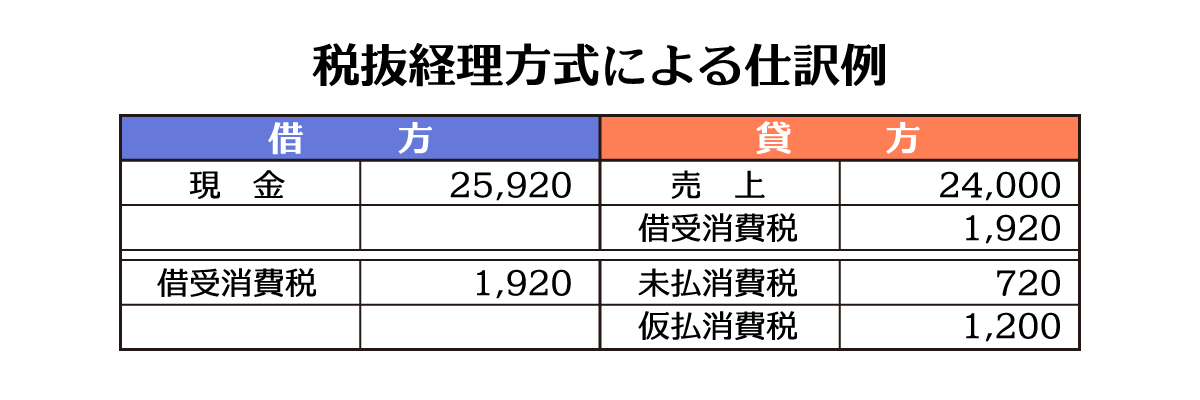

勘定科目の表記が簡潔になる税込経理方式

売上と消費税の金額がひと目で分かる税抜経理方式

税抜処理方式でしっかり記帳しておくと、仕入税額控除の計算もすぐできますし、節税対策も非常に講じやすくなると思います。

理想は収益と消費税を分けて管理することだと思います。現金で売上を受け取った場合はわかりやすいですが、カードや電子マネー等で決済されると、消費税が加算されて支払い手数料が引かれた状態で一括で銀行口座に入金となるので、さすがにちょっと分けづらいですね。

いつまで免税事業者の事業規模でいるかを検討する

さて、最後に免税事業者の方にお尋ねしたいのは、いつまで免税事業者の規模で事業を展開するかということです。

定年後に始めた趣味の延長…なら、免税事業でも構わないと思います。また、子育て優先で仕事に時間を割きたくない場合も免税でいいと思います。

しかし、そうでなければ、やはり免税や非課税をいつ抜けるかをしっかりと考えておく必要があるように思います。

これは独立企業した人、アルバイトと掛け持ちで個人事業を営んでいる人、扶養からいつか抜けようと思っている人ーほぼ全ての事業者にです。

どうがんばっても、免税事業者でいるうちは稼ぎに限界があると思います。ちまちまとは儲かりますが、しっかりとは儲かりません。

目先の小銭ではなく、自分の事業を通じて、親しい人や社会に対してどうありたいかを見直すーインボイス制度はそのきっかけにするといいのではないかと考えています。

コメント